一、参与排名的轮胎企业变化情况

2021年共有52家内外资轮胎企业参与了排名活动,2020年参与排名的轮胎企业共有54家,2019年53家,2018年为60家,2017年为57家,2016年为54家。

今年排名“新面孔”3家:通力轮胎有限公司、山东领航轮胎有限公司、正道轮胎有限公司。其中通力轮胎去年因故未参与排名,今年重新参与;另外两家则是榜单上的新面孔。

今年退出排名5家:宁夏神州轮胎有限公司、山东丰源轮胎制造股份有限公司、山东创华轮胎有限公司、青岛奥诺轮胎有限公司、山东豪克国际橡胶工业有限公司。退出的企业有经营上的原因,也有兼并重组的原因。

其中,山东领航轮胎是由新途(奥戈瑞)、新豪克、盛泰和盛世泰来4家企业重组后成立的新公司。其母公司物产中大集团股份有限公司近年来备受轮胎行业关注,是浙江省特大型国有控股企业集团,连续9年入围《财富》世界500强。主营业务包括供应链集成服务(贸易为主)、制造业(实业)、金融(交易平台、期货、保理、租赁)等三大板块。其子公司物产中大化工集团有限公司从2017年开始涉足轮胎行业供应链业务,在轮胎行业托管运营、合资、重组等方面非常活跃,去年收购了新途、新豪克两家企业,今年又收购了盛泰和盛世泰来,组建了山东领航轮胎,正式成为轮胎行业大家庭一员。

正道轮胎是2020年从山东昊华轮胎独立出来的企业,今年以新面孔参加轮胎排名。

二、中国轮胎企业排行榜变化情况

1. 2021年度中国轮胎企业排行榜

以前25名企业为例,与2020年度相比,2021年度中国轮胎企业排行榜次序变化见表1。

(1)变化情况

从表1可以看出,2021年度前10名企业中,前3位位次不变,仍为中策橡胶、玲珑轮胎、赛轮集团;三角轮胎由第6位升至第4位;双钱轮胎由第7位升至第5位;厦门正新由第5位降至第6位;青岛双星由第9位升至第7位;贵州轮胎由第10位升至第8位;蒲林成山和风神轮胎由上年度的第12、第11位,升至第9和第10位。山东昊华、山东昌丰由去年度的第4、第8位,降至今年的第11、第12位。

其中,玲珑、三角、双钱、双星、浦林成山、四川海大、天津市万达、寿光福麦斯、东营市方兴、潍坊市跃龙、潍坊顺福昌等销售收入增幅较大。

(2)变化原因

导致这些变化的原因,可以归结为兼并重组、海外建厂、市场驱动。

双钱轮胎海外工厂这两年不断处于产能释放过程中,2020年泰国工厂销售收入同比(下同)增长59.47%,增加5.37亿元;国内工厂完成整合,销售收入也增长5.69%。

2020年浦林成山泰国工厂初步形成产能,实现销售收入3.3亿元;同时国内工厂销售收入增长7.4%,因此其国内外总销售收入增长13.36%。

山东昊华去年排名包括正道轮胎,今年正道轮胎单独参与排名,因此其今年销售收入大幅下降48.4%。

2020年二季度以后,轮胎市场逐步好转,一是由于我国基本控制住疫情,国内各行业生产得以恢复,尤其是商用车产量增长了20%;二是国外疫情蔓延,国外轮胎企业生产受到影响,给中国轮胎出口留出空间。因此,大部分轮胎企业产量和销售收入均有不同程度增长。

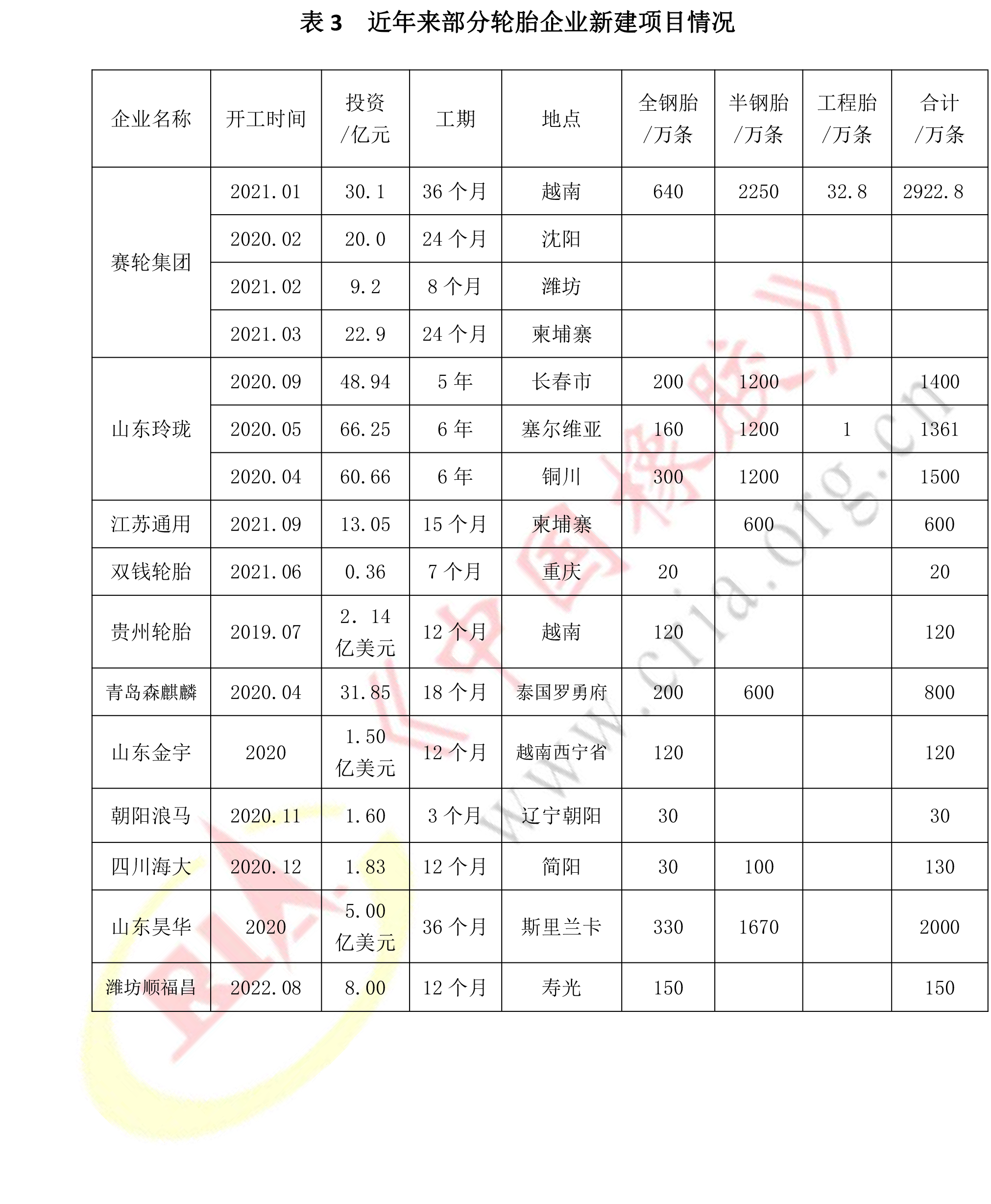

同时,去年以来,轮胎企业加快了产能扩张速度,不仅国内外知名轮胎企业,还有一批新进入轮胎圈的国企和民营企业,纷纷投资轮胎项目。大型轮胎企业的投资项目基本为高端、绿色、智能化轮胎项目,但也有一部分投资明显有同质化倾向,在此提醒轮胎企业要高度关注。

投资项目除了全钢胎、半钢胎和工程胎外,自修复轮胎、农业子午胎、航空轮胎等也是投资热点。

2. 2021年度中国境内轮胎企业排行榜

以前25名企业为例,与2020年度相比,2021年度中国境内轮胎企业排行榜次序变化见表2。

表2是以在中国大陆设厂的所有轮胎企业(包括外资企业)2020年在中国大陆工厂的轮胎销售收入为依据,因此该排行榜更能体现出2020年中国大陆轮胎市场的情况。

从表2可以看出,排名前25家轮胎企业中,销售收入上升的企业有16家,下降的有7家,2家企业没有对比数据。

3. 近两年新建项目情况

2018~2020年部分轮胎企业新建项目情况见表3。

根据这两年媒体公开报道,在此列举部分参加轮胎排名的重点企业新增产能情况。

(1)江苏通用

2019年12月27日,江苏通用年产120万条高性能智能化全钢胎工厂首胎下线;12月28日,其泰国生产基地首胎下线,该项目总投资3亿美元,年产能为600万条半钢胎、100万条全钢胎,2020年实现销售收入4.88亿元。

2021年6月2日,江苏通用发布公告,将在柬埔寨建设海外第二工厂,上马年产600万条高性能半钢子午胎项目。

2021年7月1日,江苏通用投资30亿元、年产1020万条高性能子午胎项目在安徽安庆经开区签约。

(2)玲珑轮胎

2019年12月11日,玲珑轮胎国内第4家工厂湖北荆门工厂卡客车轮胎投产;2020年1月11日,乘用车轮胎投产。该项目总投资54亿元,全部建成后年产能为1200万条半钢胎、240万条全钢胎、6万条工程子午胎。

2020年4月15日,玲珑轮胎中国第5个生产基地吉林玲珑1420万条轮胎智能生产项目在长春启动。

2021年6月9日玲珑轮胎发布公告,决定在陕西铜川建设国内第6个生产基地,年产1520万套高性能子午胎和50万套翻新胎。

2021年6月份,玲珑轮胎将“6+6”战略调整为“7+5”战略(中国7个生产基地,海外5个生产基地)。

2021年8月26日,玲珑轮胎董事会审议通过,投资52.08亿元,在安徽省合肥市庐江县龙桥化工园区建设国内第7个生产基地,资金投向“年产1460万套超高性能自愈合及智能子午线轮胎项目”,至此玲珑轮胎国内7个生产基地全部亮相。

(3)中策橡胶

2020年2月12日,中策橡胶泰国三期全钢胎车间土建工程开工奠基。

(4)赛轮集团

2020年2月21日,赛轮东营工厂年产2700万条高性能半钢胎扩建项目启动。

2020年5月25日,赛轮越南工厂300万条半钢胎扩产项目首条轮胎正式下线。

2020年11月18日,赛轮(沈阳)公司年产330万条高性能智能化全钢胎项目投产。

2021年1月9日,赛轮集团发布公告,投资30多亿元建设赛轮(越南)三期项目,年产能为300万条半钢胎、100万条全钢胎及5万吨非公路轮胎。

2021年5月31日,赛轮集团董事会同意追加投资11亿元,将柬埔寨项目半钢胎年产能提升至900万条。

2021年6月27日,赛轮潍坊轮胎有限公司年产600万条高性能半钢胎、150万条全钢胎项目投产。

(5)金宇轮胎

2020年6月18日,山东金宇年产200万条全钢胎项目在越南奠基;2021年3月30日,金宇轮胎越南工厂首条全钢胎下线。

(6)贵州轮胎

2021年4月1日,贵州轮胎越南工厂年产120万条全钢胎项目首批轮胎下线,一期项目建成。

2021年8月1日,贵州轮胎新建“年产300万套高性能全钢子午线轮胎智能制造项目”公示。

(7)浦林成山

2020年3月25日,浦林成山泰国工厂首条全钢胎下线;4月18日,首条半钢胎下线。该项目年产能为80万条全钢胎、400万条半钢胎。

2021年6月,蒲林成山安徽公司投资50亿元项目获备案,项目地点位于合肥循环经济示范园,设计年产能为全钢胎200万条、半钢胎1000万条、全钢工程子午胎15万条及空气弹簧200万套。

(8)双星轮胎

2021年8月,双星东风轮胎“工业4.0智能化工厂项目(一期)工程”通过竣工验收。项目设计年产能为绿色全钢胎150万条、半钢胎500万条;一期项目已建成年产100万条全钢胎、500万条半钢胎。

三、中国市场轮胎生产情况

1. 近6年排名企业轮胎销售收入情况

参与2021年度中国轮胎企业排名的52家企业中,有51家轮胎企业填报了产能产量数据。

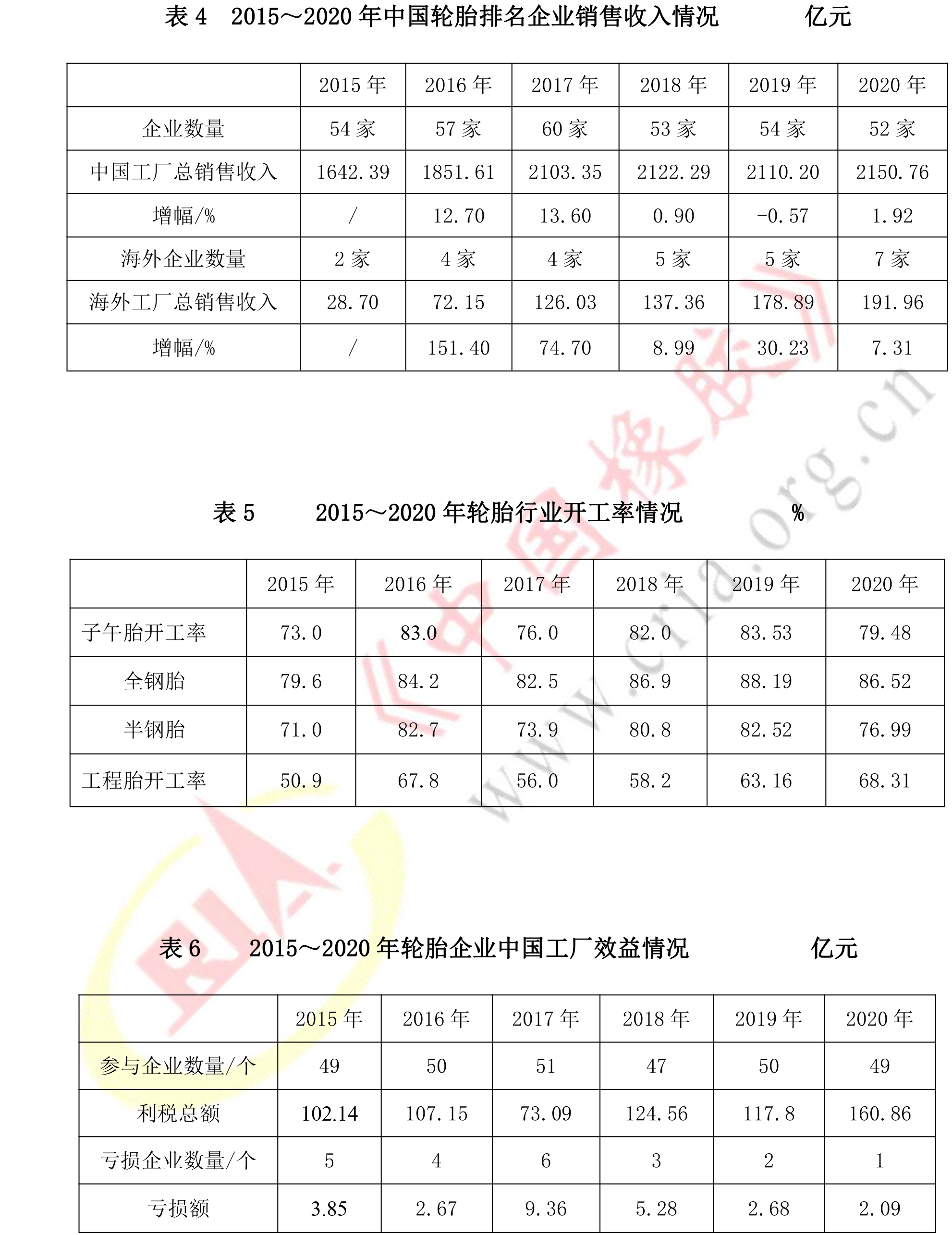

从表4可以看出,2020年统计企业国内轮胎销售收入微增1.92%,基本保持了平稳运行。受年初突发疫情影响,2020年国内轮胎生产和销售先抑后扬,上半年受到较大影响,下半年市场好转,销售节节攀高;出口虽然一波三折,但年底情况好于预期。另外,2020年轮胎原材料价格基本处于低位,四季度开始逐渐走高,生产成本处于可控状态。

近6年来,中国轮胎企业走出去步伐加快,2020年又新增2家海外企业。2020年,中策橡胶、玲珑轮胎、青岛森麒麟、赛轮集团、双钱轮胎、浦林成山、江苏通用7家企业海外工厂已经形成产能,贵州轮胎、山东金宇今年也初步形成产能,明年中国轮胎海外企业统计数量将再加2家。

2.轮胎行业开工率情况

从表5可以看出,2020年国内企业子午胎(包括全钢胎和半钢胎)开工率均较上年下降,工程胎开工率继续上升。

四、轮胎企业利税情况

从表6可看出,2020年轮胎行业利税明显高于上年,增长36.55%。尽管有部分企业的变动情况,但仍能说明去年行业效益较好。

2020年,虽然遭受了突发新冠疫情,但由于我国疫情控制得力,生产得以较快恢复,而国外疫情蔓延控制不力,给我国轮胎出口留出空间,所以轮胎企业产能得以充分释放,全年轮胎生产及市场形势总体趋好,加上全年原材料价格基本处于低位,因此轮胎行业效益较好。特别是头部优势企业盈利状况良好,这从轮胎上市公司的报表体现的非常明显。中橡协轮胎分会对35家会员企业统计,2020年行业利润增长约39%,轮胎销售利润率从一季度的2.92%上升到四季度的6.84%,其中头部优势企业创造了较大部分利润,企业两极分化加剧。

此外,海外工厂效益情况明显好于国内工厂,给走出去企业带来优厚的利润。

2021年,由于原材料价格大幅上涨,内需替换市场消费总体不旺,从二季度开始一些经济指标环比下跌严重,行业盈利状况严重下滑。轮胎分会统计31家企业上半年实现利润增长24.08%,销售收入利润率3.71%,增加0.09个百分点;1~7月,统计33家企业实现利润下降4.82%;销售收入利润率4.22%,减少0.94个百分点。

结论

一是行业产能结构性过剩,但新项目投资仍然迅猛,且有大量新的国有及民营资本加入,必然加速行业整合,企业兼并重组步伐加快,品牌间差距扩大,资源向优势企业集中,头部企业优势越来越明显;

二是轮胎企业海外建厂继续加速,且海外工厂效益高于国内工厂;

三是轮胎企业必须坚持全方位创新,着力提升发展质量效益,构建新发展格局,形成国内国外市场双循环,提升核心竞争力,实现高质量发展;

四是安全、环保、节能是企业生存的基础,也是企业创新的重要动力;

五是智能化、工业互联网将更多在轮胎行业推广。